Nuevo sistema de Cotización a la Seguridad de los Autónomos. (Autónomos Societarios).

Todas las personas que trabajen por cuenta propia, incluidos los autónomos societarios, cotizarán a la Seguridad Social en función de sus rendimientos netos reales obtenidos en el año por todas las actividades económicas, empresariales o profesionales que realicen. Esta es la novedad del nuevo régimen de autónomos la cotización en función de los rendimientos obtenidos en la actividad.

La nueva normativa establece que la cotización se realizará en función de los rendimientos reales obtenidos, no obstante, durante el año se cotizará en función de los rendimientos netos que el autónomo prevea obtener en el ejercicio. Una vez acabado el año y establecidos los rendimientos netos definitivos se procederá, cuando corresponda, a la regularización de las cotizaciones realizadas con carácter provisional durante el año.

Año 2023, Cotización por los Rendimientos Netos Previstos.

En este nuevo sistema el trabajador autónomo tendrá que establecer su base de cotización en función de los rendimientos netos que tenga previsto obtener durante el año.

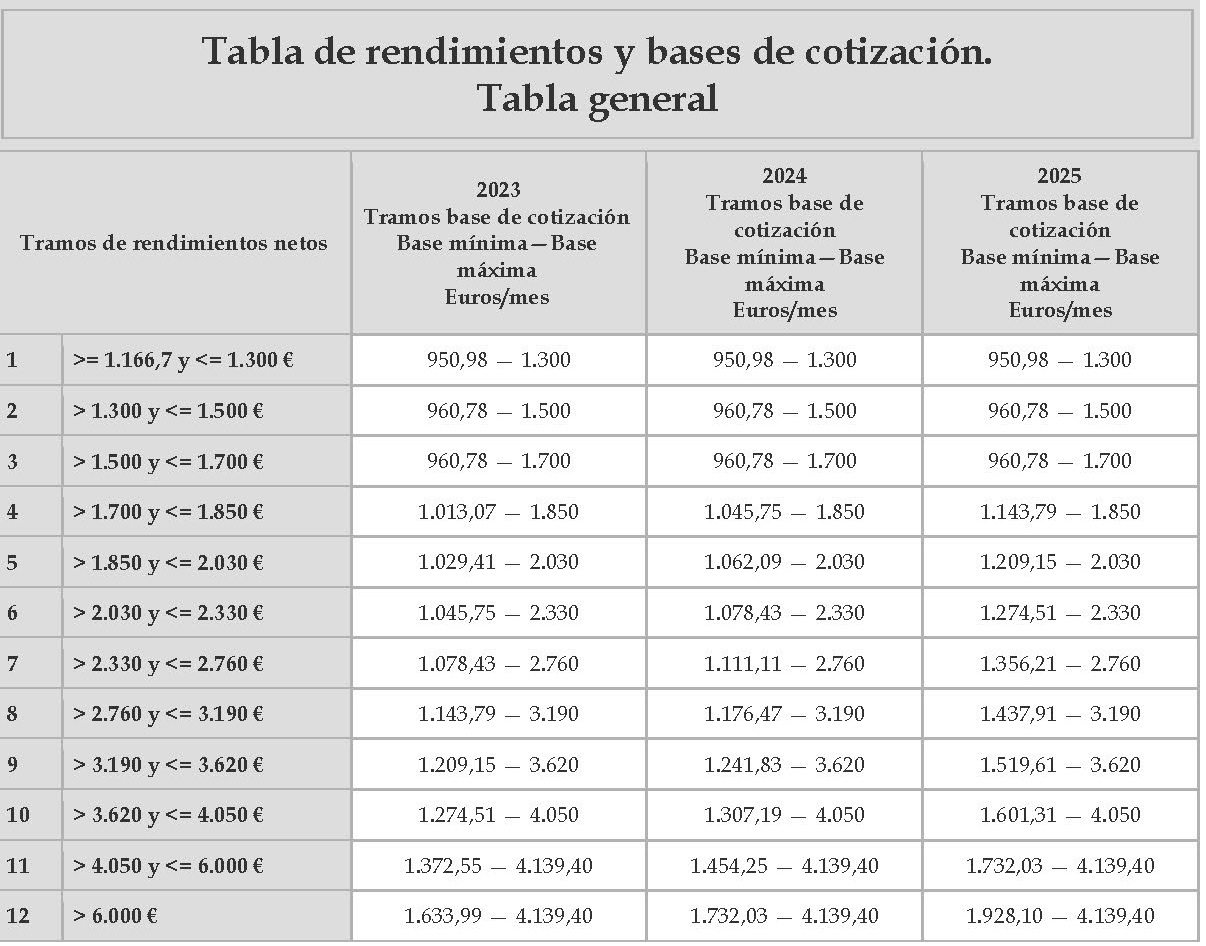

La base de cotización será la que elija el trabajador entre la base mínima y máxima del tramo que le corresponda según sus rendimientos en función de la tabla que se apruebe anualmente.

Las tablas de los 12 tramos ya aprobadas para los próximos tres años 2023, 2024 y 2025 son las siguientes:

Se podrá cambiar de tramo hasta seis veces al año, cada dos meses, en función de la previsión al alza o a la baja de los rendimientos previsibles. Así las modificaciones se realizarán en estos momentos del año en función de las comunicaciones que haga el autónomo.

- 1 de marzo (solicitudes entre el 1 de enero y 28 de febrero)

- 1 de mayo (solicitudes entre 1 de marzo y 30 de abril)

- 1 de julio (solicitudes entre 1 de mayo y 30 de junio)

- 1 de septiembre (solicitudes entre 1 de julio y de 31 de agosto)

- 1 de noviembre (solicitudes entre 1 de septiembre y 31 de octubre)

- 1 de enero de 2024 (solicitudes entre 1 de noviembre y 31 de diciembre de 2023).

El trabajador autónomo podrá elegir su base de cotización entre la mínima y la máxima del tramo de ingresos que le corresponda según la tabla anterior y en función de los ingresos netos previsibles que vaya a obtener en el ejercicio.

Base de Cotización

A efectos de determinar la base de cotización se deben tener en cuenta la totalidad de los rendimientos netos obtenidos en el año natural por todas las actividades profesionales o económicas con independencia de que se realicen de forma individual o como socios o integrantes de cualquier tipo de entidad, con o sin personalidad jurídica, siempre y cuando no deban figurar por ellas en alta como trabajadores por cuenta ajena o asimilados a estos.

El rendimiento neto computable de cada una de las actividades ejercidas se calculará de acuerdo con lo previsto a las normas del IRPF con algunas particularidades en función del colectivo al que pertenezcan.

Así los rendimientos netos a considerar serán:

Estimación directa

- Rendimiento neto

Estimación Objetiva

- Rendimiento neto previo

- Rendimiento neto minorado (actividades agrícolas, forestales y ganaderas)

Socios Mercantiles

- Rendimientos del trabajo derivados de la actividad en la sociedad.

- Rendimientos del capital (dinerarios o en especie) derivados de las participaciones en la sociedad (intereses y dividendos).

Cooperativas

- Rendimientos derivados de la prestación de servicios a la cooperativa.

- Rendimientos de su condición de socios trabajadores.

Socios civiles, colectivos, comanditarios, laborales y comnuneros

- Rendimientos de la actividad económica (atribución de rentas)

- Rendimientos de su condición de socios trabajadores.

Para el cálculo de los rendimientos netos se tendrán en cuenta todos los rendimientos netos obtenidos de las distintas actividades que se realicen como trabajador por cuenta propia más el importe de las cuotas abonadas a la Seguridad Social. El cálculo de estos rendimientos netos se realizará según lo previsto en la normativa del Impuesto sobre la Renta de las Personas Físicas.

A estos rendimientos netos se aplicará una reducción por gastos genéricos del 7,00%. En el caso de los autónomos societarios, socios de sociedades capitalistas, laborales y cooperativas el porcentaje de reducción es del 3,00%. Para la aplicación de este 3,00 % de reducción, en lugar del 7,00% bastará que se haya tenido la condición de socio durante 90 días en el año.

A partir de estos rendimientos anuales se calcula el promedio mensual. Para ello, se suman todos los rendimientos netos obtenidos a los que se añaden las cuotas de autónomos pagadas. Este total se divide entre el número de días en alta efectiva en el año, al resultado se le resta el 7%, el 3% los autónomos societarios, de su importe, la cantidad así obtenida se multiplicará por 30 para obtener el promedio mensual a considerar.

Este promedio mensual obtenido se verifica en qué tramo de la tabla se encuentra contenido y se obtienen así, las bases mínima y máxima de cotización. El trabajador autónomo podrá elegir la base de cotización que quiera entre la base mínima y la máxima de su tramo.

Partiendo del promedio mensual de estos rendimientos netos anuales, se seleccionará la base de cotización que determinará la cuota a pagar.

En el caso de los autónomos societarios y los familiares colaboradores, para el ejercicio 2023 no podrán elegir una base mínima de cotización inferior a 1.000,00 €

Base de Cotización para el año 2023

Este nuevo régimen ha entrado en vigor el pasado el 1 de enero de 2023. Para los trabajadores ya dados de alta en este régimen con anterioridad al 1 de enero, sus cuotas iniciales del año 2023 serán las que correspondan al año 2023 tomando como base las correspondientes al año 2022 por las que ya venían cotizando.

Ahora bien, cuando se prevea que la base de cotización por la que se venía cotizando se encuentra por debajo de la base mínima o por encima de la base máxima en función de los rendimientos previstos para este año, deberán comunicar un cambio de la base de cotización y de la previsión de rendimientos netos anuales en promedio mensual durante este mes de febrero, antes del 28.

A su vez, los autónomos tendrán también obligación de comunicar un cambio de bases de cotización cuando prevean que sus rendimientos netos anuales estimados supongan que vinieran cotizando, bien por debajo de la base mínima, bien por encima de la máxima. Así en el momento del año que se sepan de esta situación deberán comunicar a la Seguridad Social la actualización de sus bases de cotización.

No obstante, los trabajadores por cuenta propia que a 31 de diciembre de 2022 vinieran cotizando por una base de cotización superior a la que les correspondería en razón de sus rendimientos estimados, podrán mantener en 2023 dicha base de cotización, aunque sus rendimientos determinen la aplicación de una base de cotización inferior.

En cualquier caso, todos los trabajadores que ya figuraban de alta como trabajador autónomo, deben realizar una comunicación de sus rendimientos netos previstos para el año 2023 antes del 31 de octubre del 2023 con la finalidad de evitar que se tenga que realizar posteriormente una regularización de cuotas en función de los rendimientos definitivos.

Para los autónomos que se den de alta a partir de esta fecha, se solicitará esa información en el proceso de alta. Se les solicitará una estimación de sus rendimientos netos anuales para el año del alta.

Una novedad de esta nueva normativa es que se elimina el tope de cotizaciones para trabajadores mayores de 47 años.